摆账网资讯播报 资讯来源 新浪财经

华尔街的“顶流”正在加码下注中国。

首先是,“股神”巴菲特的黄金搭档、伯克希尔哈撒韦的副董事长查理·芒格,非常坚定地下注阿里巴巴,一季度重仓“抄底”,三季度逆势大手笔加仓;其次是,全球最大对冲基金——桥水在海外发行的“全天候中国基金”热卖累计销售24.88亿美元(约合人民币160.39亿元);另外,“女版巴菲特”凯瑟琳·伍德逆势加仓买入京东,最新持仓市值达到8996万美元,同时坚守持有百度、阿里巴巴等中概股。

而近日,热门中概股全线大涨,阿里巴巴一周时间涨幅超过10%,拼多多、京东、腾讯音乐等涨幅也在10%左右。港股市场方面,前期大跌的互联网龙头集体大涨,阿里巴巴4天大涨24%,美团3天大涨21%,京东集团3天大涨14%,腾讯3天涨超11%。

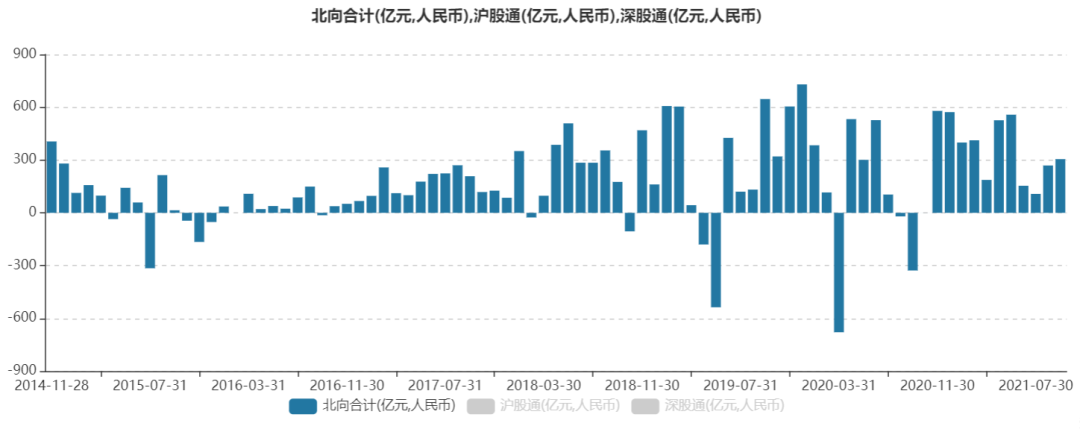

与此同时,大量外资正在通过沪深港通进入A股,直接配置中国上市公司。2021年1-9月,北向资金累计净流入金额额达到2918.47亿元,创下了历年同期的最高纪录。

分析人士指出,目前A股市场在盈利好、估值低的组合下仍具备非常高的投资性价比,且外资对A股的配置比例依然处于低配状态,长期来看,外资的持续净流入依然存有空间。

国际投资巨头“下注”中国

华尔街投资大佬们,对中国资产的兴趣似乎愈发浓烈。

首先是,查理·芒格在今年一季度建仓买入阿里巴巴后,又在第三季度逆势加仓。据芒格旗下的Daily Journal Corp.披露的13F文件显示,截止9月底,Daily Journal累积持有阿里巴巴302060股,相比一季度末,持仓数量增加了82.7%。

值得注意的是,阿里巴巴是Daily Journal在第三季度唯一增持的投资标的,芒格对美国银行、富国银行等其他4至个股的持仓保持不变。

复盘Daily Journal的持仓历史数据,可以发现,在芒格的掌舵之下,该公司的投资风格非常谨慎,几乎全部集中于传统领域的高股息类股票,2021年一季度、三季度突然重仓“抄底”,逆势加仓阿里巴巴,令市场感到意外。

尤其是,阿里巴巴股价在第三季度一路暴跌,累计跌幅达到34.7%,总市值蒸发超过2139亿美元,芒格的下注决心之大可见一斑。

其实,芒格第一次买入阿里巴巴的时间点也耐人寻味。当时是2020年四季度,阿里巴巴股价单季最大跌幅达33.8%。

由此可见,芒格的两次买入,全是逆势交易,根据其以往的投资风格大致可以判断,芒格抄底、加仓阿里巴巴大概率不是为了短期炒差价,应该是在下注阿里巴巴未来的长期发展。

在华尔街,对中国资产表现出浓烈兴趣的不止芒格一人。国庆前夕,全球最大对冲基金——桥水向美国证监会提交的信息披露文件显示,桥水在海外发行的中国基金(全天候中国基金)热卖,自基金设立以来,累计销售24.88亿美元(约合人民币160.39亿元)。

桥水基金的创始人达利欧一直都是中国资产的多头,在桥水基金二季度报告中可以发现,截至今年二季度末,该基金持有至少37家中国公司的股份,合计市值约12亿美元,阿里巴巴、拼多多、京东、蔚来和百度以7.19亿美元的总市值位列前五,并在二季度增持了13家公司,包括雾芯科技、哔哩哔哩、腾讯音乐等。

除了芒格、达利欧以外,方舟基金创始人、“女版巴菲特”凯瑟琳·伍德(Cathie Wood)也在坚守中国资产,她掌舵的多只基金都布局了京东、百度、阿里巴巴等中国上市公司。

在中概股遭遇暴跌之后,凯瑟琳·伍德管理的ARKQ基金买入了超过16万股的京东ADR,合计约1200万美元。截至10月7日,方舟投资旗下的ARKQ(自动技术与机器人(10.620, -0.12, -1.12%))基金对京东的持仓市值达到8996万美元,对百度的持仓市值达3481万美元。

凯瑟琳·伍德在接受采访时表示,从长远来看,对中国并不悲观,中国是一个非常具有创业精神的社会,中国政府正在制定更多的规章制度,但我不认为其想要阻止增长和进步。

另外,量化投资巨头Two Sigma发行的 Two Sigma中国核心股票基金,截至2021年8月17日,共销售8.88亿美元;全球最大上市对冲基金英仕曼旗下的AHL也于8月19日在开曼群岛注册了AHL中国目标风险基金(母基金)。其中,英仕曼是全球最大的上市对冲基金,最新管理规模约1236亿美元。

二级市场基金之外,凯雷、华平、红杉等全球PE VC巨头也在开曼设立了中国的PE VC基金。

3000亿外资疯狂涌入A股

外资对中国资产的配置,并不仅仅局限于在美上市的中概股,大量外资正在通过沪深港通进入A股,直接配置中国上市公司。

2021年1-9月,北向资金累计净流入金额额达到2918.47亿元,创下了历年同期的最高纪录。

从单月维度来看,北向资金9月净买入A股305.19亿元,已连续12个月净买入A股,且近2个月北向资金净流入力度略有加大。

从外资的重仓股来看,截至9月末,北向资金重仓股主要以白酒、医药等消费白马股为主,其中贵州茅台(1863.000, -4.12, -0.22%)、美的集团(72.290, 1.21, 1.70%)、恒瑞医药(54.270, 0.66, 1.23%)、招商银行(53.530, 0.53, 1.00%)等传统蓝筹股位居前十大重仓股。同时,新能源龙头股也开始获得外资的重视,宁德时代(515.800, -5.20, -1.00%)已跻身北向资金的第3大重仓股,持股市值高达877亿元,隆基股份(78.250, -0.20, -0.25%)则成为了第5大重仓股,持股市值超500亿元。

值得注意的是,今年以来,中国互联网行业连续遭遇集体大跌,不少龙头企业跌幅一度接近50%,大幅调整后的互联网优质企业已经引起了海外资金的重点关注。

截至三季度末,跟踪中国互联网上市公司的金瑞中国互联网ETF(KWEB)年跌幅高达34%,但在今年7-9月期间,资金却逆势申购KWEB基金,净流入金额达到42.6亿美元。截止目前,KWEB的最新净资产规模接近68亿美元,已超越贝莱德旗下持仓更为广泛的iShares MSCI China ETF,成为美国最大的中国ETF。

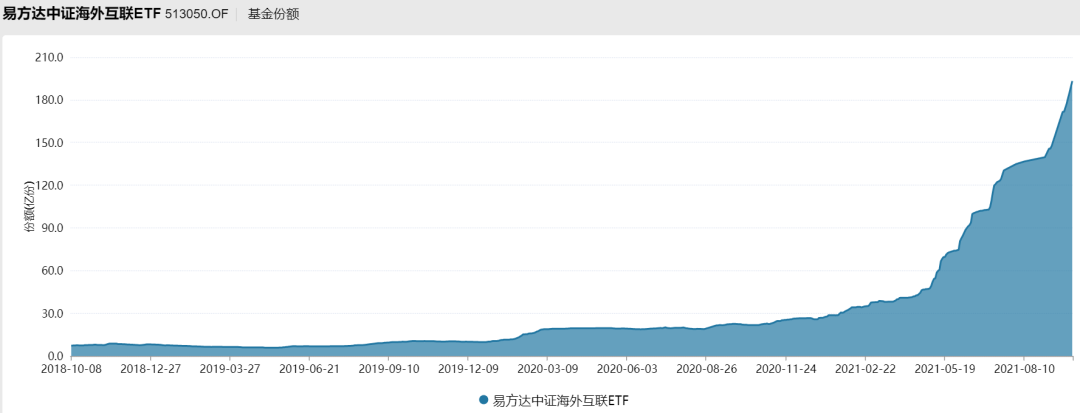

与此同时,国内QDII基金同样反映出了资金对于抄底互联网的热情。易方达中证海外互联ETF(513050)今年二季度以来份额持续大幅攀升,最新份额为193.2亿份,年内增幅超过6倍,目前基金规模已接近200亿元。

高盛首席中国股票策略师预测,2021年外资持有A股比例有望创历史新高,北向资金今年以来买入较为强劲,受到市场持续关注,但海外公募基金对中国股票的配置处于历史低位。

外资嗅到了什么?

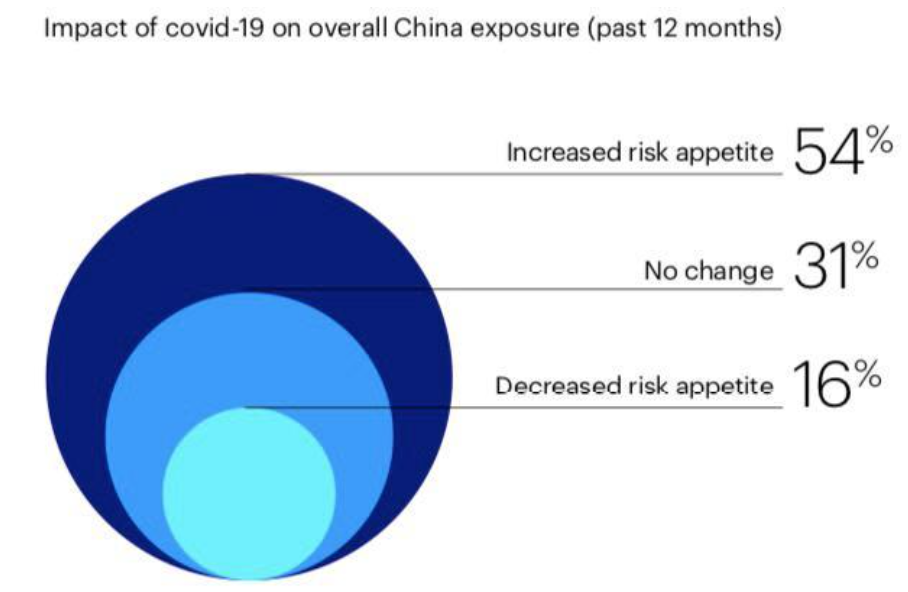

近日,一份名为《中国投资配置2021》的调查报告引发市场热议,其给出的数据显示,全球绝大多数资产所有者均已在过去12个月里上调或保持对中国投资的配置。

这份调查报告是景顺委托经济学人影响力(Economist Impact)对全球投资者的中国配置进行的调查,涵盖了北美、亚太、欧洲和中东地区的200位资产所有者,调查在今年6月至7月期间收集了全球投资机构的资深投资专家对其中国投资配置的看法。

其中85%的受访者表示,已在过去12个月上调或保持中国配置,64%预期将在未来12个月进一步增持;只有12%的受访者表示预期会有所减持。

在全球范围下注的海外资金,往往更偏爱高性价比的优质资产,寻找价值洼地,押注稳定且处于向上的经济体。

中国,是全球唯一一个受到新冠肺炎疫情冲后,仍在2020年实现GDP正增长的主要经济体,且2021年的经济仍在稳定增长,这在一定程度上给予了国际资本安全的稳定的大环境。

另外,当前中国资产的估值水平仍处于合理甚至低估的状态,国信证券(11.760, -0.47, -3.84%)首席策略分析师燕翔表示,目前A股市场在盈利好、估值低的组合下仍具备非常高的投资性价比。同时,非常重要的一点是,当前外资对A股的配置比例依然处于低配状态。长期来看,外资的持续净流入依然存有空间。

以阿里巴巴为例,截止10月8日收盘,阿里巴巴的最新市盈率(TTM)仅有18.5倍,几乎处于历史最低位,而其最新一季度的营收增速仍高达34%,且财务状况仍非常稳健。相比之下,美股市场的亚马逊、苹果、微软、谷歌的市盈率分别高达56.8倍、27.3倍、36.2倍、29.5倍,经营业绩的成长性并没有明显高于阿里巴巴。

阿里巴巴仅仅是一个缩影,在腾讯、京东、百度等中国互联网企业也都处于低估值、业绩高增速的状态。而这背后主要原因是,下半年以来,中国一系列的监管政策,被市场放大。

桥水基金创始人瑞.达利欧表示,中国最近的一系列监管措施,被部分西方投资者误解为“反资本主义”,而这些误解将让后者错失中国的机会,中国政策制定者的行动方向“从未改变”,一直以来都支持资本市场快速稳定发展、企业家精神,并对外国投资者持开放态度。